6月海外PMI延续下行 新兴国家景气分化

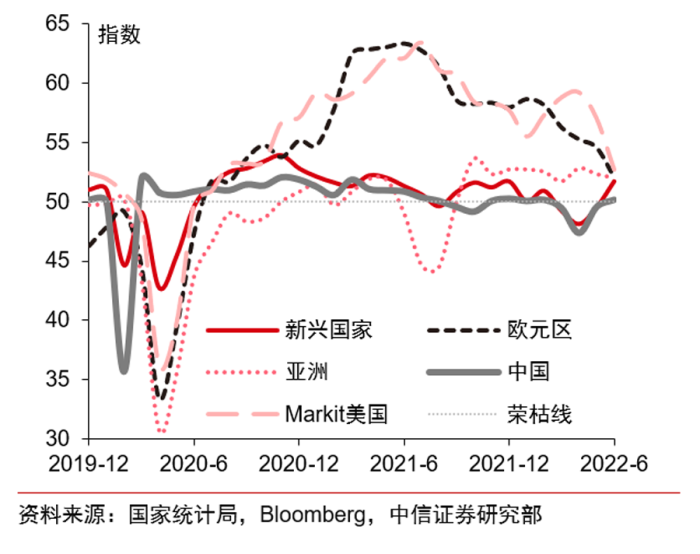

日前,有来自中信证券研究部的报告显示,6月全球制造业增长动能与上月基本持平,大多数发达国家制造业回落,新兴国家景气程度分化。6月全球制造业PMI指数为52.3,较上月下降了0.1个百分点。多数西方国家PMI低于预期,经济增长下行压力增大。欧元区和欧盟制造业PMI指数分别为52.1和51.6,其中,欧元区PMI读数创去年9月以来单月最大降幅。新兴国家读数出现分化,PMI指数升至51.7,时隔三个月再次站上荣枯线。尽管中国等部分新兴国家PMI指数持续上行,但大多数发展中国家和地区PMI读数较上月略有下滑。亚洲PMI指数持续位于52左右,6月小幅下修录得52。

分区域来看:

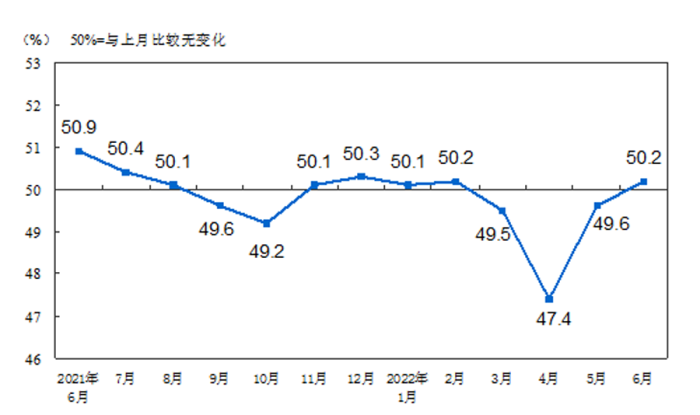

(1)亚洲方面,6月主要国家制造业持续景气但制造业PMI稍有回落,越南及印度读数连续位于54左右表现亮丽。另据国家统计局数据显示,6月份,中国制造业采购经理指数(PMI)为50.2%,比上月上升0.6个百分点,重回临界点以上,制造业恢复性扩张。

(2)欧洲方面,欧洲国家制造业PMI超预期下行,经济衰退风险加剧,主要大国均下降至51-53左右,部分边缘国家制造业PMI指数则滑落至荣枯线以下,显示出边缘国家经济衰退的风险大于核心国家的现状。而经历地缘冲突及外部制裁的情况下,俄罗斯6月PMI指数逆势上扬,并连续三个月实现增长,显示出国内稳经济政策效果显著。

(3)美洲方面,除美国读数下行外,美洲主要国家6月读数较为稳定。除加拿大制造业PMI指数为全球主要国家中最高外,墨西哥及哥伦比亚制造业景气程度亦回升明显。墨西哥6月PMI指数为52.2,连续5个月增长后逐渐站稳荣枯线。

美国制造业PMI指数整体低于预期,新订单和就业分项超预期进入收缩区运行引发市场震荡和对经济衰退的恐慌。6月ISM美国制造业PMI指数由前月的56.1下降至53,远低于54.5的市场预期。超预期下行明显加剧市场对美国经济衰退的恐慌。PMI分项方面,物价分项略有下降但绝对值仍较高;新订单指数超预期滑落荣枯线可能暗示美国制造业增长前景不容乐观;人员更替频率叠加企业减少就业招聘岗位致就业分项读数步入收缩区间(47.3)。同时,季节性因素影响叠加中国复工复产驱动美国进口分项读数止跌回升(50.9),但新订单减少预示进口分项数据可能持续位于荣枯线左右低位徘徊。除此之外,新订单减少可能是厂商库存大幅下降的主要原因;客户库存绝对值仍较低,反映出下游高景气销售致终端去库明显,补库周期仍将持续。

整体来看,美国PMI读数下降明显,可能预示着美股净收益及铜等有色金属板块大宗商品价格持续下行。美国PMI指数对美股EPS同比及国际铜价往往具有先导性。美股方面,近期盈利下行原因主要来自于高通胀对居民消费和企业开支的压制,美债实际利率上行趋缓带来的估值修复难以扭转美股下行的趋势,预计当前美股的震荡行情至少会延续至今年三季度左右;大宗方面,铜等有色金属板块6月下跌明显,下半年可能持续走出震荡下行的行情。

6月中国出口迎反弹,全年出口增速恐较去年下降。中国和韩国出口规模波动趋势往往具有一致性。6月我国受局部疫情得到进一步控制后物流恢复影响,出口金额短时反弹,同比增速为16.9%。中长期来看应重点关注海外需求边际转弱的变化趋势,下半年我国出口增速可能持续放缓。此外,市场担心的越南对我国短期出口替代作用不强,美国拟取消对中国进口加征关税,若落地,反而会利好中国的出口增速。

2020年来全球主要地区制造业PMI情况

热点文章

-

牧野PS65/PS105立式加工中心 | 行星齿轮支架高精密加工案例

2026-02-05

-

金属切削机床产量86.8万台 !2025年机械工业经济运行稳中向好向新向优

2026-02-05

-

助力半导体先进封装,通快是认真的!

2026-02-06

-

【雷尼绍】“速览”机床状态-球杆仪手机APP:CARTO Ballbar Connect

2026-02-06

-

穿越周期,锻造长期价值 | 沃尔德董事长2026新年寄语

2026-02-05

-

泰珂洛丨CNC车削中心与车床用PSC夹紧单元产品线扩充

2026-02-05

-

谨防误导!瑞士百超集团关于澄清非关联企业的声明

2026-02-10

评论

加载更多