2022年上半年机床工具行业经济运行情况

2022年上半年,面对复杂严峻的国内外环境,我国有效统筹疫情防控和经济社会发展,疫情防控取得积极成效,经济社会发展取得新成绩。半年来,我国机床工具行业克服了严重疫情影响等不利因素,取得了相对较好的经营成果。

一、行业运行基本情况

在去年12月中央经济工作会议精神的指引下,今年年初全国经济强劲起步,1-2月机床工具行业实现了两位数增长的良好开局。2月俄乌冲突爆发,间接带来负面影响。3月下旬上海、北京等多地爆发疫情,进一步对机床工具行业企业的生产经营造成冲击,4、5月份主要指标大幅下滑。随着国家一系列促消费、稳增长举措的有效实施,上海等疫情严重地区复工复产, 6月已呈现企稳向好迹象。

1. 营业收入与上年同期基本持平

2022年上半年,中国机床工具工业协会重点联系企业营业收入同比微降0.2%,基本与上年同期持平。其中,金属切削机床分行业同比下降8.4%,金属成形机床分行业同比增长24%,工量具分行业同比增长1.1%,磨料磨具分行业同比增长13.7%。

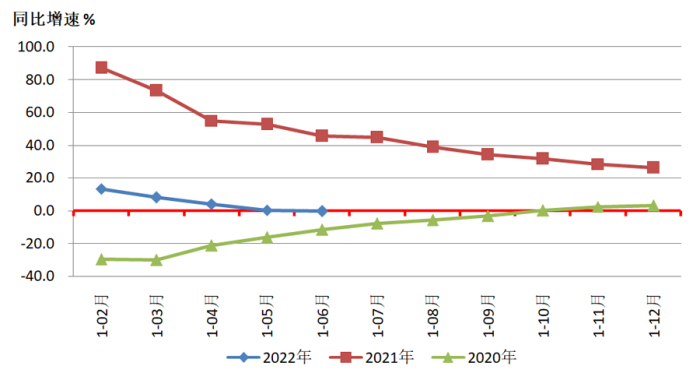

图1是2022年1-6月与2021年、2020年重点联系企业累计营业收入同比增速的对比。

图1 重点联系企业营业收入同比增速情况

2. 利润总额增速较高

2022年上半年,重点联系企业利润总额同比增长38.8%。其中,金属切削机床分行业同比增长28.1%,金属成形机床分行业同比增长60.6%,工量具分行业同比下降9.3%,磨料磨具分行业同比增长92.7%。

3. 亏损面略高于上年同期

2022年上半年,协会重点联系企业中亏损企业占比为27.3%,较上年同期扩大1.2个百分点。这可能与疫情对局部地区的影响以及某些细分市场的需求变化等因素相关。

4. 金属切削机床订单下降,金属成形机床订单保持增长

2022年上半年,重点联系企业金属加工机床新增订单同比下降8.2%,在手订单同比增长5.1%。其中,金属切削机床新增订单同比下降17.3%,在手订单同比下降3.1%。金属成形机床新增订单同比增长14.7%,在手订单同比增长25.2%。金属成形机床订单情况好于金属切削机床。

5. 机床产量同比下降,存货全面增长

据国统局公布数据, 2022年上半年规上企业金属切削机床产量29.0万台,同比下降7.3%;金属成形机床产量10.4万台,同比下降11.1%。

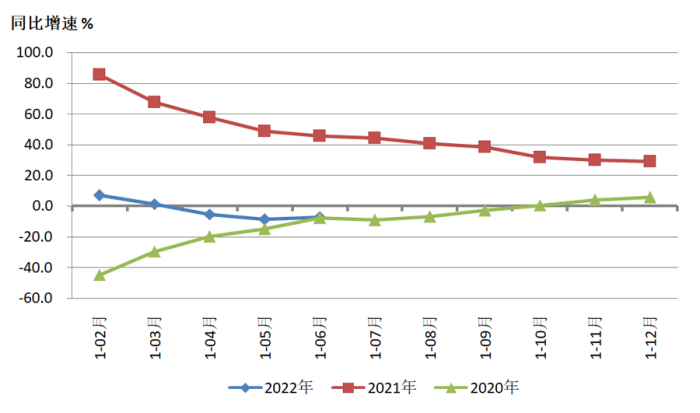

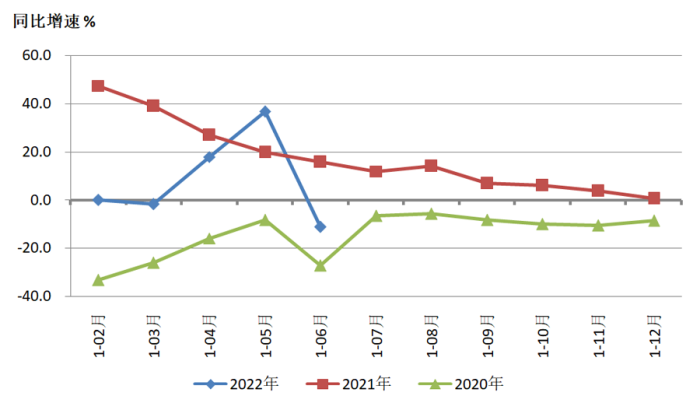

图2、图3分别是2022年上半年与2021年、2020年金属切削机床产量和金属成形机床产量同比增速的对比。

图2 金属切削机床产量同比增速情况

图3 金属成形机床产量同比增速情况

重点联系企业统计数据显示,2022年上半年,金属切削机床产量同比下降14.7%,产值同比下降1%;金属成形机床产量同比下降9.8%,产值同比增长30.9%。产量和产值变动方向的明显分化,与产品结构升级带来的单台价值上升和原材料价格上涨带来产品价格提高等因素相关。

2022年上半年,重点联系企业存货同比增长16.2%,其中,原材料同比增长16.1%,产成品同比增长14.9%。金属加工机床产成品存货同比增长15.6%,其中,金属切削机床同比增长15.8%,金属成形机床同比增长14.5%。

二、进出口情况

根据中国海关数据,2022年1-6月机床工具行业进出口总额163.8亿美元,同比增长3.5%。其中进口总额63.3亿美元,同比降低9.1%;出口总额100.5亿美元,同比增长13.5%。进口明显下降,出口保持两位数增长。

2022年1-6月机床工具进出口保持了自2019年6月以来的顺差态势,顺差为37.3亿美元。其中呈现贸易顺差的有磨具磨料、木工机床、切削刀具、金属成形机床、铸造机、量具量仪、机床功能部件等商品领域。

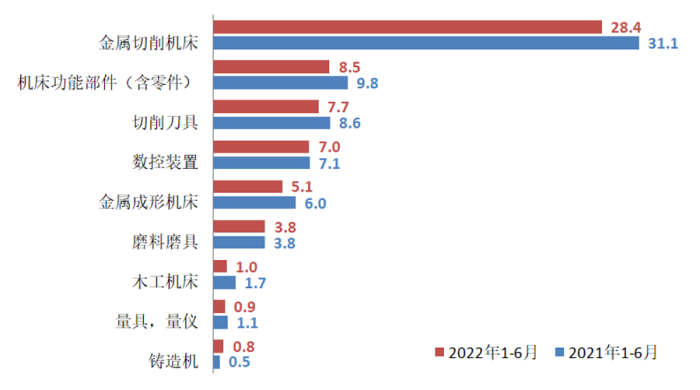

进口方面,2022年1-6月总体上明显下降。其中金属加工机床进口额33.5亿美元,同比下降9.8%。其中,金属切削机床进口额28.4亿美元,同比下降8.6%;金属成形机床进口额5.1亿美元,同比下降15.6%。切削刀具进口额7.7亿美元,同比下降9.9%,磨料磨具进口额3.8亿美元,同比增长1.5%。

2022年1-6月金属加工机床进口额排前五位的是:加工中心12.3亿美元,占比36.8%;特种加工机床5.4亿美元,占比16.2%;磨床4.3亿美元,占比12.8%;车床2.4亿美元,占比7.1%;齿轮加工机床2.1亿美元,占比6.2%。

2022年1-6月机床工具进口来源前三的分别是:日本20.7亿美元,同比下降12.2%;德国13.8亿美元,同比下降2.7%;中国台湾8.5亿美元,同比下降7.3%。

各商品类别的累计进口情况见图4。

图4 机床工具产品累计进口情况(亿美元)

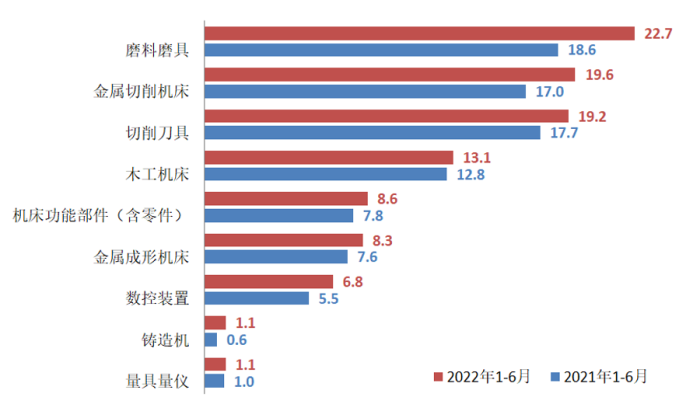

出口方面,2022年1-6月份出口总体保持大幅增长的趋势。其中,金属加工机床出口额27.9亿美元,同比增长13.8%。其中,金属切削机床出口额19.6亿美元,同比增长15.4%;金属成形机床出口额8.3亿美元,同比增长10.2%。切削刀具出口额19.2亿美元,同比增长8.6%,磨料磨具22.7亿美元,同比增长21.8%。

2022年1-6月金属加工机床出口额排前五位的是:特种加工机床8.8亿美元,占比31.5%;车床3.0亿美元,占比10.6%;成形折弯机2.1亿美元,占比7.5%;其他成形机床2.01亿美元,占比7.2%;加工中心1.96亿美元,占比7.0%。

2022年1-6月机床工具出口去向前三的分别是:美国12.8亿美元,同比增长17.0%;印度7.1亿美元,同比增长19.5%;越南6.7亿美元,同比下降12.0%。

各商品类别的累计出口情况见图5。

图5 机床工具产品累计出口情况(亿美元)

三、行业运行特点

1.机床工具行业受疫情影响比较严重

今年上半年国内疫情散发多发,疫情比较严重的长三角、珠三角、吉林、辽宁地区,以及西安、天津、郑州等城市,正是机床工具行业企业比较集中的地区。有一些企业长时间封闭管理,甚至完全停产,给企业的生产经营造成了很大损失。

因疫情涉及范围较广,疫情严重地区以外的企业也间接受到很大影响。主要体现在:疫情抑制了市场需求,市场信息和订单减少,销售额下降;物流受阻,生产配套不顺;人员出行困难,市场活动与客户服务难以进行,等等。

协会重点联系企业统计数据清晰反映了疫情对机床工具行业的影响。今年3月后机床工具行业营业收入累计值同比增长率逐月下降,疫情影响逐步显现。4、5两个月疫情影响严重,月度营业收入同比和环比均明显下降。6月月度营业收入同比仍有小幅下降,但环比增长20%以上,体现出疫情影响得到控制,复工复产取得成效。但1-6月及6月当月营业收入同比均为小幅下降,表明疫情影响还没有完全消除。

2. 行业利润水平保持较好增长

今年上半年在总体上利润水平较低情况下,利润总额保持较好增长。原因主要有三个方面:一是得益于高端需求增加及其国产化替代进程的加快。用户需求层次升级,特别是疫情影响下自动化、信息化步伐的加快,促使机床行业企业普遍加大了研发投入。产品技术含量的提高,带动了利润水平的提高;二是得益于各级政府多项助企纾困政策的实施;三是可能与上半年财务周期因素相关。

3. 进口降幅加深,出口继续保持增长

今年上半年,机床工具产品进出口出现分化,进口总额同比降低9.1%,比一季度降幅加深6.8个百分点;出口总额同比增长13.5%,比一季度增幅减小6.1个百分点。上年一直保持的进出口同步增长趋势有所改变。进口额的降低和出口额的增长,主要反映的是市场需求的变化。

4. 金属成形机床分行业快速增长

上半年金属成形机床分行业整体保持快速增长,效益快速提升,市场需求持续增长。协会重点联系企业中金属成形机床分行业的营业收入同比增长24%,利润总额同比增长60.6%,新增订单同比增长14.7%,在手订单同比增长25.2%。新增订单和在手订单同比保持增长。订单的增长主要得益于新能源汽车行业的带动。

5. 产成品库存增幅较大应引起关注

上半年重点联系企业的各项存货指标同比均有两位数增长。当前产成品库存增加,主要有疫情影响和市场需求减弱等原因。在近期原材料价格波动上涨情况下,原材料库存的增加尚有一定合理性,但产成品库存同比大幅度增长应引起关注。行业企业应予以重视并采取相应措施,降低库存,盘活资金。

四、下半年行业运行态势展望

从宏观层面看,今年以来受国际环境复杂演变、国内疫情冲击等超预期因素影响,经济下行压力有所加大,但6月份以后已呈企稳回升态势,上半年GDP同比增长2.5%。下半年经济运行虽然仍面临较多困难挑战,但我国经济长期向好的基本面没有改变。随着一系列稳增长政策措施落地见效,国民经济有望逐步恢复,保持平稳增长。7月底中央政治局会议,将下半年经济工作的目标确定为保持经济运行在合理区间,力争实现最好结果。

从一些先导性宏观经济指标看,制造业采购经理指数(PMI)今年以来一直在荣枯线上下波动,7月份为49.0%,处于收缩区间。1-6月全社会固定资产投资同比增长6.1%。其中,与机床工具行业高度相关的制造业投资同比增长10.4%,汽车制造业投资同比增长8.9%,设备工器具购置固定资产投资同比增长2.4%。投资总体保持平稳增长。

综合各方面情况,目前存在市场需求和投资仍然偏弱,国际贸易不确定性较大,国外关键配套件趋紧,原材料价格高启,疫情影响难以预料等困难和问题,下半年机床工具行业运行压力仍然较大。但随着各级政府稳增长和保市场主体各项政策措施的落实,行业运行的宏观经济环境会越来越好。从协会重点联系企业6月统计数据判断,行业总体上企稳回升趋势明显,如无大的冲击,下半年将逐步恢复增长,全年有望与上年持平或略有增长。

热点文章

-

牧野PS65/PS105立式加工中心 | 行星齿轮支架高精密加工案例

2026-02-05

-

金属切削机床产量86.8万台 !2025年机械工业经济运行稳中向好向新向优

2026-02-05

-

助力半导体先进封装,通快是认真的!

2026-02-06

-

【雷尼绍】“速览”机床状态-球杆仪手机APP:CARTO Ballbar Connect

2026-02-06

-

穿越周期,锻造长期价值 | 沃尔德董事长2026新年寄语

2026-02-05

-

泰珂洛丨CNC车削中心与车床用PSC夹紧单元产品线扩充

2026-02-05

-

谨防误导!瑞士百超集团关于澄清非关联企业的声明

2026-02-10

评论

加载更多